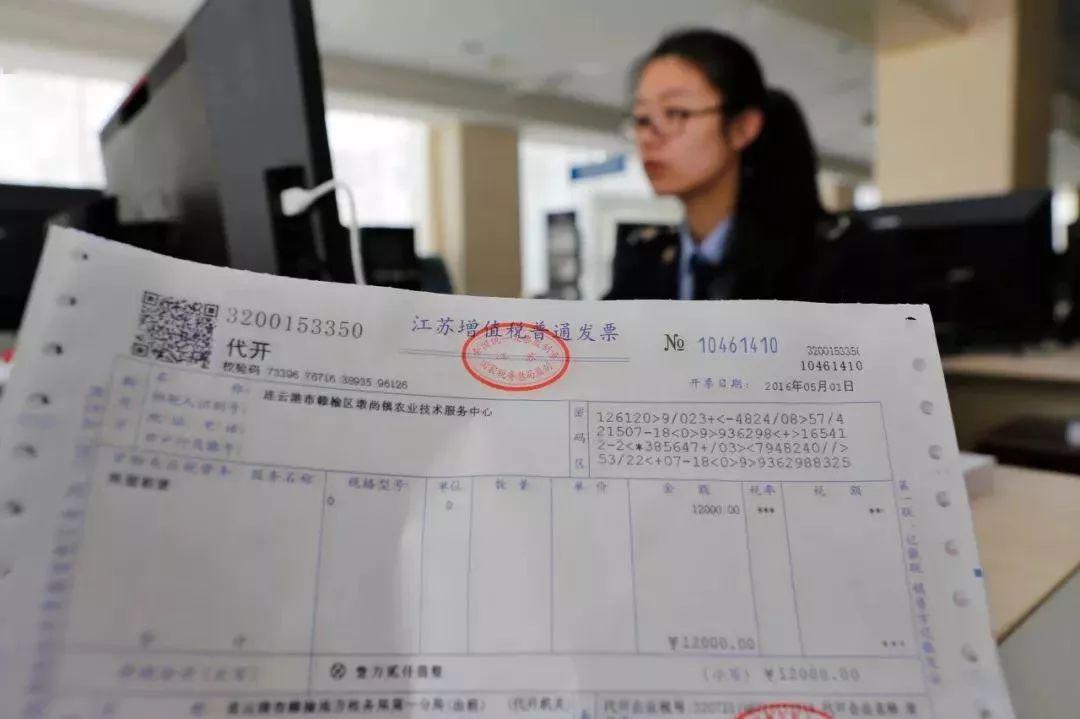

发票在市场经济活动中有着举足轻重的作用。对于消费者而言,是购买商品、接受服务的交易凭证。对于企业而言,发票与企业的经济利益密切相关,是企业会计核算收入、成本、费用的原始凭证,是企业所得税税前扣除的基础依据,增值税专用发票是企业抵扣税款的必要凭证,更是税务稽查关注的重中之重。

但由于经济利益的存在,实践中交易双方关于发票的纷争却并不少见。以对方未开具发票为由拒绝付款的有之,收了钱只给收据不开发票的有之,更有甚者连收据都没有的也很常见。

按照正常人的理解,买东西开发票那是天经地义的事。你要不给开发票,我就去法院告你,咱就不信法院还能说你有理。然并卵,如果双方对是否开具发票未作约定的,你去法院起诉还真不一定能打赢官司。

实务中,各地法院对于诉请开具发票是否属于人民法院受案范围有以下两种截然不同的观点,即使是最高人民法院也有着截然相反的判例。

一、开具发票属于行政法律关系而不是民事法律关系,由税务机关处理,应驳回诉请

最高人民法院在(2018)最高法民申1395号案件中认为,开具工程款发票是富隆公司应承担的法定纳税义务,而非民事义务。二审法院认定开具发票属于行政法律关系而不是民事法律关系,驳回宏丰公司该项诉讼请求,该认定并无不当,本院予以维持。

江西省高级人民法院在(2018)赣民终565号案件中认为,依法开具发票是当事人行政法上的义务,应由相应的行政管理机关进行管理,不属于人民法院民事诉讼管辖范围。因此,对于开具发票的问题,应依循行政途径予以解决。

福建省高级人民法院在(2019)闽民申3145号案件中认为,发票的印制、领购、开具、取得和保管等活动均属国家税务机关统一管理,任何单位和个人都可向国家税务机关举报违反发票管理法规的行为,违反发票管理法规的行为应由国家税务机关受理审查。黄宗圣单独起诉要求源利达公司开具增值税发票,应由有关的国家税务机关处理,属于《中华人民共和国民事诉讼法》第一百二十四条第三项规定的情形,不属于人民法院民事诉讼的受理范围,即其起诉不符合法定的起诉条件。一、二审法院据此裁定不予受理,并无不当。

二、开具发票仍属于民事法律关系范畴,法院应当依法审理

最高人民法院在(2014)民一终字第4号案件中认为,收取工程款开具工程款发票是承包方税法上的义务,无论是否在合同中明确约定,要求承包方收到工程款后开具相应数额的工程款发票也都是发包方的合同权利。因此,温商公司要求中天公司收取工程款后开具相应数额的工程款发票的请求应予支持,一审判决认为该请求不属于民事审判解决的范围并不予审查,属适用法律错误,予以纠正。(笔者按:该案判决曾被后续许多同类案件中的原告援引,作为诉请理据)

辽宁高院在(2019)辽民终323号案件中认为:《发票管理办法》第十九条规定,广厦公司收取案涉工程款后应向付款方东方公司开具收款发票。东方公司要求广厦公司开具收取工程款的发票于法有据,且开具发票亦为广厦公司在合同履行过程中的附随义务,一审判决支持东方公司该项诉请正确。

重庆高院在(2016)渝民申922号案件中认为:虽然双方签订的买卖合同没有明确约定方驰公司应开具增值税专用发票,但根据《中华人民共和国增值税暂行条例》的规定,卖方若不向买方交付增值税专用发票,将给买方造成多缴增值税的损失。结合民事行为的诚实信用原则以及本案中合同的性质、目的和交易习惯等,向买方交付发票的义务不仅是税法上的义务,也应是合同的附随义务。故虽然本案合同没有明确约定,方驰公司也应该履行向山航公司交付增值税专用发票的义务,山航公司也有权向人民法院起诉要求方驰公司交付发票。

【江浙法院观点】

镇江市中级人民法院在(2019)苏11民终3180号案件中认为,合同签订后,销货方即恒昇公司在销售货物给松铁公司,且松铁公司已实际支付价款10680343元,恒昇公司应当按照法律规定及合同约定向松铁公司开具增值税普通发票。松铁公司变更诉请开具发票的金额为1591235.25元,小于其实际已付款金额,故予以支持。若恒昇公司确另有增值税发票未开具,松铁公司可另行主张。

湖州市中级人民法院在(2016)浙05民终1128号案件中认为,发票的开具属于行政法律关系,而非民事法律关系,不属于本案的审查范围,禾诚公司如认为吉天公司未按规定开具发票可向税务部门反映。

那么,要求对方开具发票就这么难吗?向人民法院起诉到底可不可行呢?

【法话石说】

笔者认为,人民法院应予受理并作出裁判。开具发票既是出卖人税法上的义务,也是其民法上的义务。即使双方合同对此未作约定,出卖人亦有履行从合同义务的义务。

《增值税暂行条例》第二十一条规定,纳税人发生应税销售行为,应当向索取增值税专用发票的买受人开具增值税专用发票。《发票管理办法》第十九条规定,销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,出卖人应当向付款方开具发票;特殊情况下,由付款方向出卖人开具发票。而《民法典》第五百九十九条亦规定,出卖人应当按照约定或者交易习惯向买受人交付提取标的物单证以外的有关单证和资料。《最高人民法院关于审理买卖合同纠纷案件适用法律问题的解释》第七条对“提取标的物单证以外的有关单证和资料”的解释是:包括普通发票和增值税专用发票。

从流转税的角度看,买受人为企业的,如不能取得发票,该项支出将无法在企业所得税税前扣除,如不能取得增值税专用发票的,亦不得抵扣税款。如此一来,出卖人不开具发票将会造成买受人企业的经济利益直接受损。

《民事诉讼法》第三条规定,人民法院受理公民之间、法人之间、其他组织之间以及他们相互之间因财产关系和人身关系提起的民事诉讼,适用本法的规定。发票争议显然属于平等主体之间的权利义务关系,具有诉的利益,应属于民事诉讼的受案范围。如果法院一味将开票问题推给税务机关,并不能解决付款方的实际损失问题,将导致买受人丧失最后的救济途径。

【实务建议】

既然司法实践中仍存在不被支持的情况,企业在日常经营中应如何应对呢?

一、加强企业各类交易合同的合规审查,将开具发票作为合同必备条款并约定违约责任

无论交易合同由哪方提供,购买方应在合同中明确出卖人开具并交付发票的义务,并对发票的种类、开具要求、交付时间、交付方式、不开具发票的违约责任等进行明确约定,以最大限度规避无法取得发票的风险。

二、在对方拒绝开具发票时,第一时间通过其主管税务机关解决

开具发票是出卖人在税法上的法定义务。如果出卖人应当开具而未开具发票的,可以向其主管税务机关投诉处理。主管税务机关可以根据《发票管理办法》第35条的规定,对其采取责令改正、处以罚款、没收违法所得等行政措施。诉讼不是解决争议的唯一途径。大多数情况下,通过主管税务机关的介入已能有效地解决问题,应是买受人解决发票纷争的首选途径。但需要注意的是,企业应及时提出诉求,尽量不要跨年度补开发票,至迟应在年度汇算清缴前取得发票,以免增加会计处理难度或影响企业所得税申报缴纳。

三、如税务机关不能解决或已造成实际损失的,可向人民法院起诉请求出卖人赔偿损失

通过税务机关的前置处理再提起诉讼,会使人民法院更有理由受理案件。即使合同中未对开具发票作出约定,人民法院仍然可以根据《民法典》的规定,判决出卖人履行交付“提取标的物单证以外的有关单证和资料”的义务,也可以根据交易习惯、诚实信用原则来认定出卖人具有从给付义务。如果已造成给买受人造成实际损失的,买受人还可主张赔偿相关损失。

【延伸问题】

一、开具发票到底是出卖人的随附义务还是从合同义务?

上海市第二中级人民法院在(2017)沪02民终1219号案件中认为,鉴于双方之间的合同并未就开具发票作出任何约定,且即使有约定,开具发票本身也只是合同的附随义务,蒯立斌则以此为由拒付租金显然缺乏合同及法律依据。

上海市第一中级人民法院(2015)沪一中民四(商)终字第1003号案件中认为,就《建筑施工物资租赁合同》项下的权利义务而言,中天公司向正富公司支付租金是中天公司的主合同义务,而开具发票是正富公司须履行的从合同义务,中天公司不能以正富公司应开具发票的从合同义务来对抗其应履行的主合同义务。

笔者认同上海一中院的观点。民法理论认为,给付义务分为主给付义务和从给付义务。对应买卖合同而言,出卖人交付货物,买受人支付价款是为合同的主给付义务。《民法典》第五百九十九条规定的“出卖人应当按照约定或者交易习惯向买受人交付提取标的物单证以外的有关单证和资料。”属于从给付义务。从合同义务虽不具有独立性,但仅相对于主合同义务而言,并不影响其作为诉讼中的独立请求,而随附义务不能成为独立诉请。《司法解释理解与适用丛书:最高人民法院关于买卖合同司法解释理解与适用》一书中亦持此观点。

二、能否在合同中约定“如出卖人不开具发票的,买受人有权在价款中扣除相应的税款金额”?

该约定无效。无效。无效。

镇江市中级人民法院在(2019)苏11民终3180号一案中认为,双方关于“如恒昇公司开不出发票按混凝土款的金额7%扣除税收款”的约定,系约定免除销售方开具发票法定义务,违反了《中华人民共和国税收征收管理法》的禁止性规定,属无效条款,故对松铁公司该项诉请,不予支持。

50010302002461号

50010302002461号